دول الخليج تواصل اصدار السندات: 15 مليار دولار طروحات فبراير

دول الخليج تواصل اصدار السندات: 15 مليار دولار طروحات فبراير

رصد شهري لـ "أولاً- الاقتصاد والأعمال" حول إصدار السندات الخليجية

-

دائرة الأبحاث

دائرة الأبحاث

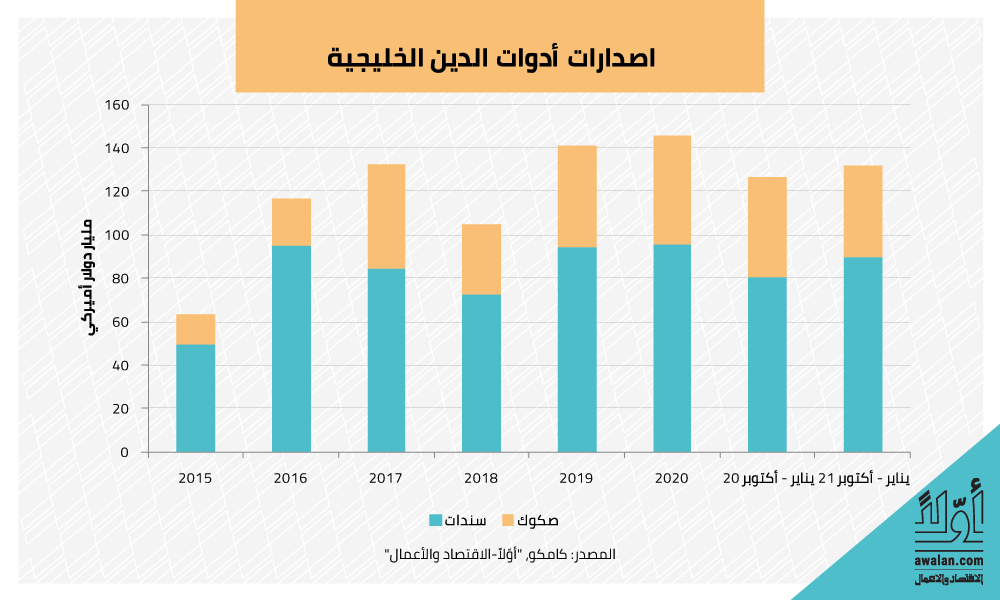

استمر نمو اصدارات السندات والصكوك في بلدان الخليج بوتيرة مرتفعة للشهر الثاني على التوالي لتبلغ القيمة الإجمالية لإصدارات فبراير/شباط الماضي 15.4 مليار دولار أميركي مقارنة مع 12.3 مليار خلال شهر كانون الثاني/يناير الماضي، وفق التقرير الشهري لـ "أولاً-الاقتصاد والاعمال".

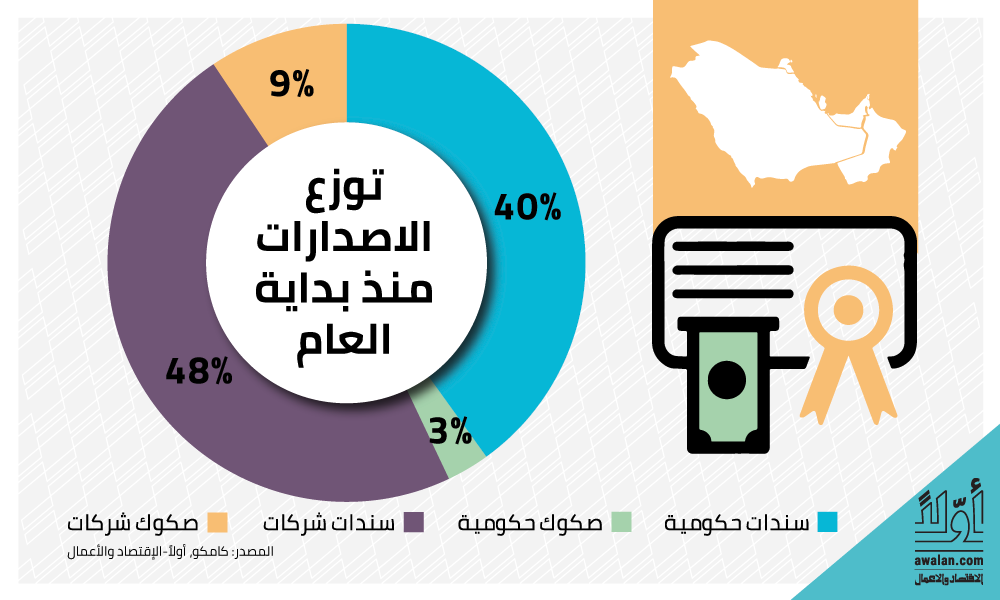

وتركز معظم هذه الاصدارت على جهات قليلة تقدمتها الحكومة السعودية وشركة غالاكسي للأنابيب الاماراتية بإجمالي 8.9 مليارات دولار، أي ما يمثل نحو 58 في المئة من الإجمالي. وبذلك، ارتفعت قيمة الاصدارات الإجمالية منذ بداية العام إلى 27.7 مليار دولار وهي أعلى قيمة تُسجل خلال هذه الفترة الزمنية منذ أكثر من خمس سنوات.

غالاكسي للأنابيب تقود إصدارات القطاع الخاص

نشطت الشركات على خط الاصدارات بقيمة إجمالية بلغت 9.6 مليارات دولار في شباط/فبراير الماضي، وهو ما يمثل أكثر من 62 في المئة من الإجمالي. وبرز إصداران لشركة غالاكسي للأنابيب (Galaxy Pipeline) الاماراتية بقيمة إجمالية قاربت 3.9 مليارات دولار وبآجال تتراوح ما بين 13 و20 سنة، وذلك بهدف إعادة تمويل قرض جسري (Bridge Loan) بقيمة 8 مليارات دولار للاستحواذ على حصة 47.7 في المئة من شركة أدنوك غاز للأنابيب.

وتأتي هذه السندات بعد نجاح الشركة بإصدار سندات بقيمة 4 مليارات دولار في نوفمبر 2020 للغرض ذاته وهو ما يعني أنها انتهت فعلياً من إعادة تمويل تلك الصفقة.

إلى ذلك، برزت اصدارات مؤسسة دبي للطيران بنحو 300 مليون دولار في شباط/فبراير بعد أن أصدرت سندات بقيمة 1.25 مليار دولار في كانون الثاني/يناير الماضي.

واستأثرت المصارف على معظم الإصدارات الأخرى، ومن أبرز إصدارات المصارف الخليجية سندات بنك أبو ظبي الأول والتي تمت على مراحل عدة وبقيمة قاربت 1.75 مليار دولار، وحملت هذه السندات فوائد متدنية لم تتجاوز 0.9 في المئة، على الرغم من أنها كانت متوسطة وطويلة الأجل وهو ما يدل على كثافة الاقبال من قبل المستثمرين ويعكس متانة المصرف المالية.

بدوره، أصدر بنك الرياض صكوكاً بقيمة 800 مليون دولار لأجل 10 سنوات وبفائدة 2.35 في المئة، هذا بالإضافة إلى سندات من الفئة الأولى لبنك الكويت الوطني بقيمة 700 مليون دولار وبفائدة 3.63 في المئة. وبرزت أيضاً إصدارات لمصارف قطرية مثل بنك قطر الوطني والبنك الاهلي وشركات تمويل في سلطنة عمان.

وتسعى البنوك إلى تعزيز متانتها المالية بعد أزمة العام الماضي ولاسيما أن السندات الطويلة الأجل تدخل في احتساب نسبة كفاية رأس المال. كذلك، تهدف المصارف إلى استقطاب السيولة لمواصلة عمليات التمويل في العام الحالي بعد الارتفاع الكبير في الطلب على الائتمان خلال العام الماضي، والذي تخطى نسبة نمو الودائع وأدى إلى تراجع قدرة هذه المصارف على مواصلة التمويل بالوتيرة نفسها، إلا من خلال استقطاب المزيد من السيولة.

تراجع قيمة الاصدارات الحكومية

في المقابل، بلغت قيمة الاصدارات الحكومية 5.8 مليارات دولار في شباط/فبراير، متراجعة بنحو 0.3 مليار دولار عن اصدارات كانون الثاني/يناير 2021 و4.4 مليارات دولار عن اصدارات فبراير 2020. وتهدف هذه الاصدارات إلى سد العجوزات المالية المتوقعة في ميزانيات العام الحالي، وفي الوقت عينه الاستفادة من الفوائد المتدنية.

واقتصرت الاصدارات على قيام المملكة العربية السعودية بطروحات عدة وبآجال تنوعت مدة استحقاقها ما بين 5 و12 و40 سنة، وبفوائد منخفضة تراوحت ما بين 1.26 و3.45 في المئة.

.jpg)

.jpg)