خيارات دول الخليج لمواجهة تداعيات تراجع سعر النفط

خيارات دول الخليج لمواجهة تداعيات تراجع سعر النفط

-

دائرة الأبحاث

دائرة الأبحاث

بدأت دول الخليج خلال السنوات القليلة الماضية جهوداً مركّزة للتخفيف من الاعتماد على النفط كمصدر أساسي للدخل من خلال إعادة هيكلة اقتصاداتها بهدف تنويع مصادر الدخل والنمو، لكن نجاح هذه الجهود على المدى البعيد سيعتمد إلى حد كبير على كيفية التعامل مع التبعات المالية للتدهور الحاصل في أسعار النفط التي وصلت إلى أدنى مستوياتها منذ سنوات طويلة نتيجة تراجع الطلب العالمي تحت وطأة وباء كورونا الذي لم يترك بلداً إلا ودخله. فما هي الخيارات المتاحة أمام الحكومات لاستيعاب الهبوط الحاد في إيرادات النفط، وفي الوقت نفسه، حماية المجتمع والاقتصاد من تسونامي كورونا؟

الإحتياطات والاستدانة لمواجهة التداعيات الحالية

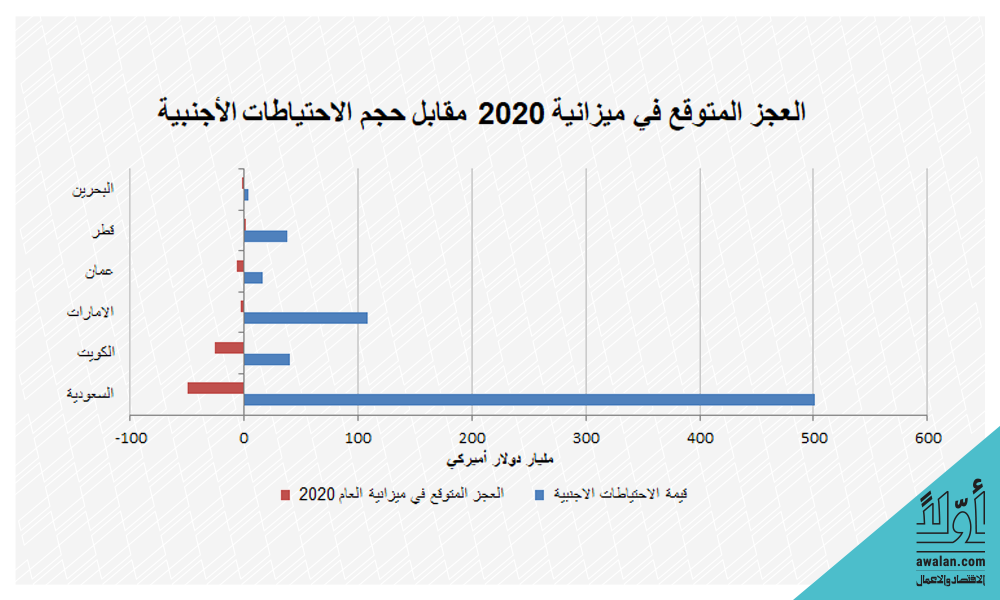

تبدو بلدان الخليج، ولاسيما تلك التي تتمتع باحتياطات مالية وفيرة، في وضع أفضل من الكثير من بلدان العالم، وهي تملك خيارات عدة للتعامل مع الصدمة المزدوجة التي تواجهها اقتصاداتها، لكن عليها إنفاق مبالغ كبيرة لدعم الاقتصاد في وجة الشلل الذي فرضه الوباء على عملية الانتاج والاستهلاك والتجارة والاستثمار، في وقت يتوقع أن تتراجع مداخيلها من النفط بشكل حاد في ظل المعطيات الحالية التي تسيطر على حالة العرض والطلب في الأسواق العالمية ومع التدهور القياسي الذي شهدته الاسواق المالية والذي يؤثر بطبيعة الحال على قيمة استثماراتها الخارجية والمردود المحقق من هذه الاستثمارات، وأصبح من المؤكد أن تعتمد الحكومات الخليجية على مزيج من الاستدانة والسحب من الاحتياطي مع خفض للنفقات التي كانت مبرمجة ضمن ميزانيات 2020 لسد العجوزات المتوقعة.

يعتبر خيار الاستدانة جاذباً ولاسيما مع تراجع أسعار الفوائد إلى أدنى مستوياتها عالمياً وفي ظل تمتع بلدان الخليج خصوصاً السعودية والإمارات والكويت وقطر بتصنيف استثماري جيد. لكن طرح سندات في الأسواق الدولية في الوقت الحاضر قد يكون صعباً طالما استمر المستثمرون الدوليون في تهافتهم على بيع أصولهم المالية كالسندات وغيرها للحصول على السيولة. كذلك، فإن معاناة الاقتصاد العالمي من شحّ في السيولة دفعت دولاً عدة إلى ضخ تريليونات الدولارات لدعم اقتصاداتها وأسواقها المالية وهو ما قد يصعّب أي عملية إقتراض أو طرح للسندات ويرفع تكلفتها في الظروف الراهنة، وذلك على الرغم من انخفاض الفوائد، نتيجة اضطرار هذه الدول إلى تقديم خصومات على القيمة الإسمية لهذه السندات (Bonds issued at discount to par value). في المقابل يبدو خيار الاقتراض من الأسواق المحلية أكثر يسراً في ظل توافر السيولة لدى مصارف بعض بلدان الخليج.

أما الخيار الثاني، وهو السحب من الاحتياطي، قد يكون أسهل على الرغم من أنه سيبقى مكلفاً أيضاً. وتنقسم هذه الاحتياطات بين أصول استثمارية واحتياطات نقدية. أما الأصول الاستثمارية، فقد تراجعت قيمة معظمها وهو ما يرفع الكلفة الحقيقية لاستخدام هذا الخيار، أما الاحتياطات النقدية، فهي عبارة عن ودائع في المصارف المحلية أو استثمارات في أدوات مالية ذات سيولة عالية. ووفق تقرير نشرته وكالة رويترز، تتجه الصناديق السيادية في المنطقة إلى تسييل ما لا يقل عن 225 مليار دولار من استثماراتها بالأسهم العالمية وأنه من المحتمل أن يكون قد تمّ فعلاً بيع من 100 الى 150 مليار دولار من هذه الاستثمارات وأن المزيد سيتم بيعه في الأشهر المقبلة.

ترياق الاصلاح

أما على المدى

المتوسط، فإن هذه الأزمة ستحث الدول الخليجية على تسريع وتيرة الاصلاحات والتي

تنقسم الى شقين، الأول يتعلق بالبحث عن مصادر دخل إضافية، وقد عمدت هذه البلدان

إلى وسائل عدة مثل فرض بعض الضرائب والرسوم وتخفيض الدعم على الطاقة وتعزيز

القطاعات الإنتاجية والخدمات أو تطوير قطاعات جديدة كالسياحة في المملكة العربية

السعودية.

أما الشق الثاني فيرتبط بترشيد ورفع كفاءة الإنفاق الحكومي، ومواصلة الإصلاحات الهيكلية المرتبطة في تحديث بيئة الأعمال والاستثمار وتطوير القوانين وسوق العمل بهدف استقطاب الاستثمار الخاص من الداخل والخارج عبر تعزيز الشراكة مع القطاع الخاص في مجالات أساسية مثل النقل والطاقة والصحة والتعليم.

.jpg)

.jpg)