70 مليار دولار إصدارات السندات الخليجية منذ بداية العام

70 مليار دولار إصدارات السندات الخليجية منذ بداية العام

-

دائرة الأبحاث

دائرة الأبحاث

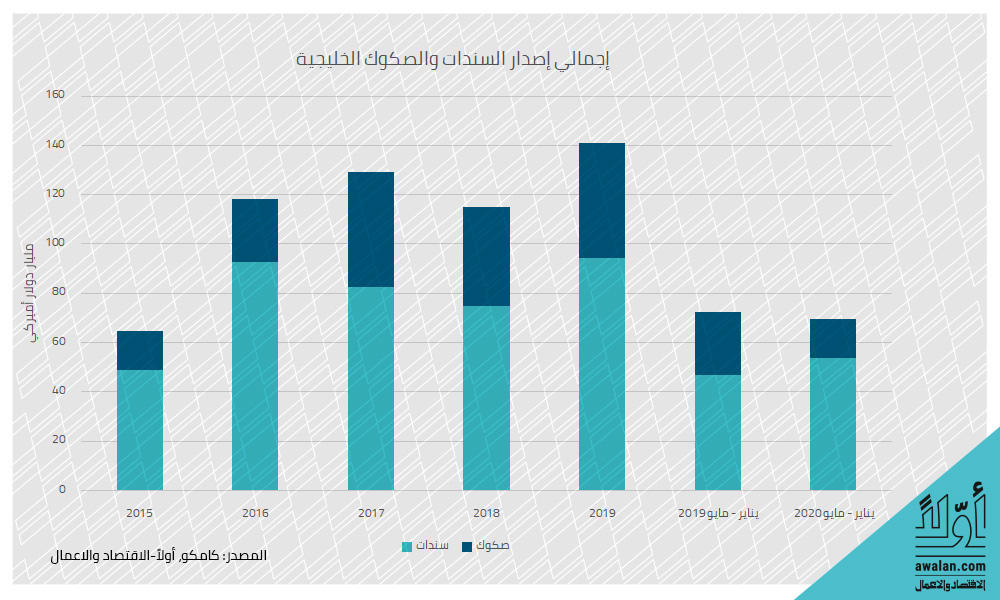

بلغ إجمالي قيمة السندات والصكوك المصدرة من قِبل الحكومات والشركات الخليجية 70 مليار دولار خلال الخمسة أشهر الأولى من العام الحالي مع استمرار سعي هذه الدول إلى استقطاب السيولة لتمويل المتطلبات الإنفاقية الاستثنائية النابعة من ازمتي انتشار وباء كورونا وانخفاض اسعار النفط.

وتعتبر هذه ثاني أعلى قيمة إصدارات في تاريخ دول مجلس التعاون الخليجي بعد الرقم القياسي الذي سجلته خلال الفترة نفسها من العام السابق والبالغ نحو 73 مليار دولار.

ولاقت الإصدارات الخليجية إقبالاً كثيفاً من قبل المستثمرين الأجانب ولاسيما تلك التي أصدرتها الحكومات، وذلك على الرغم من تراجع التصنيف الائتماني لبعض دول المنطقة بعد انتشار فيروس كورونا وما رافقه من انكماش اقتصادي وانخفاض في أسعار النفط.

ويعود السبب في هذا الاقبال إلى امتلاك معظمها لاحتياطات مالية كبيرة ومديونية منخفضة نسبياً إضافة إلى تقديم فوائد جيدة في وقت انخفضت فيه الفوائد العالمية إلى الصفر أو حتى النطاق السالب.

إصدارات حكومية قياسية

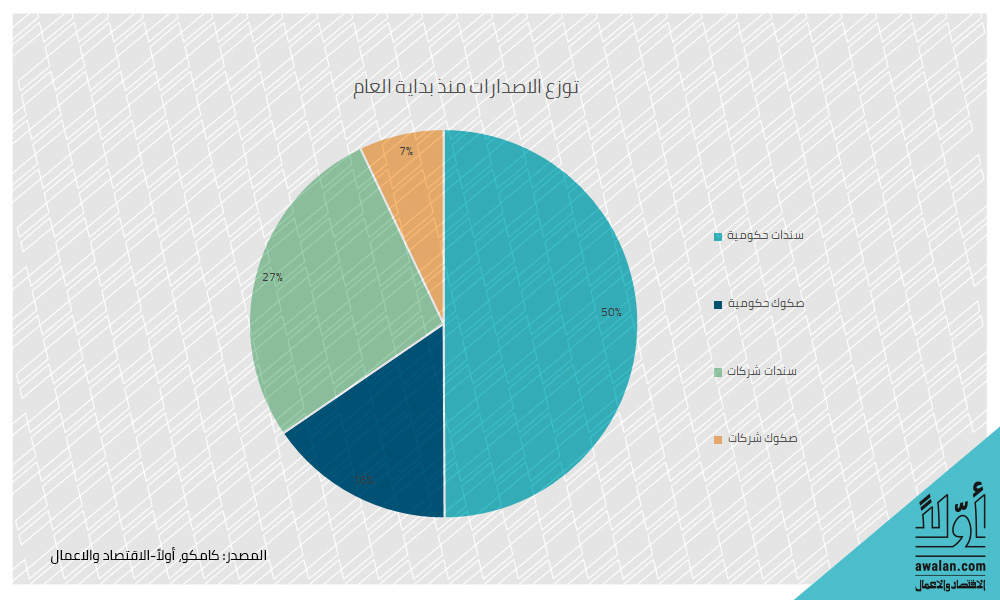

على صعيد الإصدارات الحكومية، بلغت قيمة السندات والصكوك المصدرة من قبل الحكومات الخليجية ذروتها التاريخية لتقارب 46 مليار دولار منذ بداية العام مقابل 42 مليار دولار خلال الخمسة أشهر الأولى من العام الماضي.

وتشير ميزانيات العام الحالي، والتي أقرتها الحكومات الخليجية قبل حصول أزمة كورونا، أن العجز الإجمالي لهذه الدول سيبلغ 85 مليار دولار في 2020.

وقادت الحكومة السعودية التوجه الخليجي إلى إصدار السندات. كما استغلت المملكة ظروف السوق المواتية قبل حصول تفشي وباء كورونا بقليل، حين طرحت أربعة إصدارات بقيمة 6.1 مليارات دولار في شباط/فبراير وبفوائد منخفضة تراوحت بين 2.5 و3.75 في المئة سنوياً.

وكان اعتماد الحكومات الخليجية على إصدار السندات والصكوك تصاعد منذ العام 2016 نتيجة ارتفاع المصاريف التشغيلية والاستثمارية في وقت زادت فيه حدة تذبذب أسعار النفط وما رافق ذلك من تأثير مباشر على الإيرادات.

أما بالنسبة إلى الشركات الخاصة، فقد انخفضت قيمة الإصدارات بنحو 22 في المئة إلى 24 مليار دولار منذ بداية العام. واستحوذت المصارف على حصة الأسد ولا سيما في الإمارات وقطر اللتين حصدتا أكثر من ثلثي قيمة إصدارات الشركات الخليجية. ومن أبرز المصدرين بنك أبو ظبي الأول، الامارات دبي الوطني، أبو ظبي التجاري، بنك قطر الوطني، قطر الإسلامي ومجموعة سامبا المالية وبنك الرياض. وخارج قطاع المصارف، برزت إصدارات شركة مبادلة الإماراتية وأم آي العالمية ودار الأركان السعودية.

التوجه نحو الأسواق الدولية

توجهت الحكومات والشركات خلال الفترة الماضية على حد سواء إلى إصدار السندات في الأسواق الخارجية مقابل تقليل الاعتماد على الأسواق المحلية. ويأتي ذلك بهدف استقطاب السيولة من الخارج وضخها في الاقتصاد المحلي لتلبية متطلبات السوق خلال الأزمة الحالية لا سيما مع اتخاذ الدول برامج تحفيزية كبيرة لدعم جميع القطاعات من خلال التقديمات المباشرة والتسهيلات الائتمانية. وهذا ما يبرر أيضاً لجوء المصارف إلى إصدار السندات في الأسواق العالمية بهدف تقوية الملاءة المالية لا سيما مع تأجيل تحصيل القروض وتنامي الطلب من قبل القطاع الخاص والمؤسسات المتوسطة والصغيرة.

.jpg)

.jpg)