البنك السعودي الفرنسي: البحث عن هوية

البنك السعودي الفرنسي: البحث عن هوية

هل يدخل البنك موجة الاندماج؟

-

عاصم البعيني

عاصم البعيني

أعاد التخارج النهائي لبنك كريدي أغريكول من البنك السعودي الفرنسي تسليط الضوء على واقع وأداء الأخير. فمنذ ما قبل بيع المصرف الفرنسي في العام 2017 لنحو 16.2 في المئة من حصته في البنك السعودي الفرنسي لصالح المملكة القابضة، والبنك يعاني من تذبذب في أدائه التشغيلي والمالي وسط شائعات طالته حول وجود تلاعب في نظام المكافآت وكان آنذاك تحت كنف المجموعة الفرنسية.

كذلك، فإن تولي قيادة سعودية للإدارة التنفيذية في مرحلة لاحقة للبنك السعودي الفرنسي تزامناً مع تحول شركة المملكة القابضة إلى مساهم رئيسي، لم يُعد للبنك بريقه المفقود وزخم نشاطه وأدائه، ما يطرح التساؤل حول مدى مواجهة البنك السعودي الفرنسي لأزمة هوية في القطاع المصرفي السعودي والخيارات المستقبلية؟

الأداء المالي في السنوات الثلاث الماضية

يعكس تذبذب ثقة العملاء وارتفاع المخصصات

تذبذب الأداء

اتسم الأداء المالي للبنك السعودي الفرنسي على مدى السنوات القليلة الماضية بالتذبذب، وبدا واضحاً من خلال الأداء المالي على الأقل منذ العام 2017، أنه يواجه تحديات تقلص من نموه، إذ إن محفظة القروض والسلف سجلت في نهاية العام 2019 نمواً بنحو 3.1 في المئة مقارنة مع نهاية العام 2017، فيما سجلت ودائع العملاء تراجعاً بنحو 12 في المئة للفترة نفسها، ما يعكس تذبذباً في ثقة العملاء أو تفضليهم لقنوات مصرفية أخرى.

وتزامن ذلك، مع تراجع في صافي الدخل بنحو 11.8 في المئة، وفي موازاة ذلك، ارتفعت المخصصات الائتمانية بنحو 102.5 في المئة لتبلغ نحو 1.008 مليار ريال، ما يعكس التراجع المستمر في جودة المحافظ الائتمانية لدى البنك.

كورونا يزيد الأعباء

وفي السياق نفسه، أظهرت النتائج النصف السنوية لـ البنك السعودي الفرنسي استمرار النهج التراجعي في الأداء، حيث بلغت أرباح النصف الأول نحو 1.1 مليار ريال بتراجع نحو 34.9 في المئة، وارتفعت نسبة التراجع في الربع الثاني وحده إلى 45.6 في المئة، حيث بلغت أرباح البنك نحو 804 ملايين ريال، مدفوعة بارتفاع المخصصات إلى نحو 1.032 مليار ريال بزيادة نحو 199.5 في المئة.

| أداء البنك السعودي الفرنسي خلال السنوات الماضية | ||||||

| البند/ السنة | 2017 | التغيير | 2018 | التغيير | 2019 | التغيير |

| القروض والسلف | 121,940.39 | -5.8% | 120,631.63 | -1.1% | 125,725.10 | 4.2% |

| إجمالي الموجودات | 192,928.88 | -5.2% | 190,250.28 | -1.4% | 178,148.58 | -6.4% |

| ودائع العملاء | 150,954.19 | -4.7% | 148,368.00 | -1.7% | 132,837.51 | -10.5% |

| صافي دخل العمولات الخاصة | 4,699.67 | 10.4% | 5,016.87 | 6.7% | 5,205.68 | 3.8% |

| صافي دخل الأتعاب والعمولات | 1,119.32 | -17.9% | 1,095.50 | -2.1% | 1,139.51 | 4.0% |

| إجمالي الدخل التشغيلي | 6,576.21 | 2.8% | 6,798.64 | 3.4% | 6,872.55 | 1.1% |

| مخصصات ائتمانية | 497.96 | -35.2% | 910.50 | 82.8% | 1,008.57 | 10.8% |

| صافي الدخل | 3,531.88 | 0.6% | 1,403.02 | -60.3% | 3,114.97 | 122.0% |

رؤية المملكة 2030 ترتكز على وجود كيانات مصرفية عملاقة

تتمتع بقدرة أكبر على الإقراض

السيناريوهات المستقبلية

- من ناحية أولى، باتت خريطة توزيع القوى الحالية للمساهمين في المصارف السعودية تميل أكثر لصالح كيانات مالية واستثمارية محلية فاعلة في السوق، مع السعي إلى تأسيس كيانات مصرفية أكبر، مواكبة للتوجه السائد بين مصارف عدة في المنطقة، وهو ما تجلى على سبيل المثال في عملية دمج بنك ساب (السعودي البريطاني) والبنك الأول. ومن شأن أي عملية مماثلة مع البنك السعودي الفرنسي أن تعزز ميزانيته وتحد من آثار التقلبات الاقتصادية على أدائه، كما تفتح أمامه فرصاً للنمو والتوسع يبدو أنها مفقودة أمام البنك حالياً. وأمام هذه المعطيات، قد لا تمانع المملكة القابضة بصفتها من كبار المساهمين في البنك السعودي الفرنسي من أي عمليات تخارج أو دخول مساهم استراتيجي جديد في حال توفر المعطيات المالية والفنية المناسبة.

- كذلك، فإن أي عملية اندماج محتملة ستكون منسجمة مع رؤية المملكة 2030، والتي يعد القطاعان المصرفي والمالي ركيزة أساسية فيها، إذ يعول على وجود قطاع مصرفي متين يتمتع بقدرة أكبر على الإقراض بما فيها الإقراض الحكومي، ولاسيما، بحسب ما هو واضح، أن المملكة مستمرة في برامج الاستدانة المحلية والدولية لتغطية العجز في الميزانية العامة خلال السنوات المقبلة، كما إن رفع قدرة القطاع المصرفي على الإقراض عبر عمليات الدمج يعزز قدرته على تمويل المشاريع العامة العملاقة بموجب رؤية 2030، وذلك ما يعزز دور القطاع المصرفي في إنجاح استراتيجية التنويع وتعزيز قدرة ودور شركات القطاع الخاص.

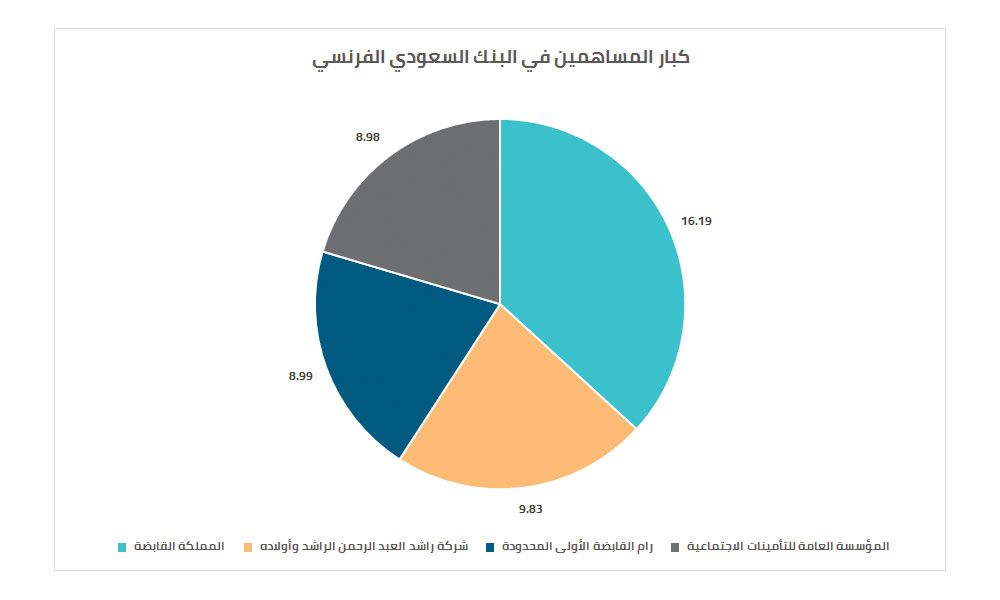

- وفي السياق نفسه، بقيت هوية الجهات المستحوذة على الحصة الـ 4 في المئة العائدة لمجموعة كريدي أغريكول مجهولة، مع إشارة المجموعة الفرنسية إلى عملية البيع تمت لصالح مؤسستين استثماريتين مرتبطتين بالحكومة في السعودية في صفقة تبلغ قيمتها 1.45 مليار ريال (387 مليون دولار). ومع محافظة مؤسسة التأمينات الاجتماعية على نسبة مساهمتها عند نحو 8.98 في المئة وفقاً للمعطيات الواردة من قبل هيئة السوق المالية السعودية "تداول"، قد تكون الهيئات المستحوذة مرتبطة بصندوق الاستثمارات العامة، الذي قد لا يمانع في أي توجه من هذا النوع، على غرار ما حصل في الخطط الهادفة إلى دمج البنك الأهلي التجاري ومجموعة سامبا المالية.

- كما إن عملية اندماج أو استحواذ مع البنك السعودي الفرنسي من شأنها أن تصبح أكثر واقعية عند الأخذ في الاعتبار ما تواجهه مصارف المنطقة بما فيها المصارف السعودية من ضغوط على الربحية وجودة الأصول، نتيجة تداعيات فيروس كورونا والانخفاض الحاصل في أسعار النفط، وسط توقعات للفدرالي باستمرار أسعار الفائدة المنخفضة على مدى السنوات المقبلة والدعوة للتعايش مع الواقع الجديد.

كريدي أغريكول يتطلع للحصول على رخصة مصرفية استثمارية

كريدي أغريكول والثقة بالمملكة

شركات

أشخاص

الأكثر قراءة

-

"أكوا باور" السعودية تطلق أول مركز ابتكار لها في الصين

-

صافي أرباح مجموعة "يلا" يرتفع 9.7% خلال 2024

-

"روتانا" و"نوبيا شرم" لإطلاق فندق "سي بيتش إيدج" في مصر

-

أتمي" تعلن عن استكمال أول إصدار لها لأصول مرمزة مدعومة بالذهب"

-

شراكة بين "مقطع للتكنولوجيا" الإماراتية و"نافذة باكستان الموحدة" لتعزيز كفاءة التجارة عبر الحدود

.jpg)