السعودية: دمج "التأمينات" و"التقاعد" يؤدي الى ولادة عملاق استثماري

السعودية: دمج "التأمينات" و"التقاعد" يؤدي الى ولادة عملاق استثماري

أصول بـ 250 مليار دولار تضع الكيان الجديد في لائحة أكبر صناديق التقاعد في العالم

-

"أوّلاً- الاقتصاد والأعمال"

"أوّلاً- الاقتصاد والأعمال"

ينسجم دمج المؤسسة العامة للتقاعد بالمؤسسة العامة للتأمينات الاجتماعية GOSI مع التوجه الثابت للحكومة السعودية لإعادة هيكلة المؤسسات العامة والذي يعتبره المسؤولون السعوديون، وعلى رأسهم ولي العهد الأمير محمد بن سلمان، إصلاحاً ضرورياً لإزالة الازدواج وترشيد النفقات وتحسين قدرات التخطيط ووضع السياسات وتعزيز القدرة التفاوضية للمؤسسات المدمجة وأخيراً تعظيم الأداء.

ويفترض ان يعزز الدمج نظام الحماية التأمينية لعملاء المؤسستين، إذ سيساعد في توحيد أنظمة التأمين لجميع المواطنين بحيث يكون للموظف رقم تأميني واحد سواء كان في القطاع العام أو الخاص، والذي يمكنه من الانتقال من جهة إلى أخرى بسهولة.

وزير المالية السعودي محمد الجدعان: الدمج يهدف لتحقيق الاستفادة القصوى وزيادة الكفاءة التشغيلية والمالية لموارد الدولة

وزير المالية السعودي محمد الجدعان: الدمج يهدف لتحقيق الاستفادة القصوى وزيادة الكفاءة التشغيلية والمالية لموارد الدولة

كما يهدف الدمج إلى تحقيق الاستفادة القصوى وزيادة الكفاءة التشغيلية والمالية لموارد الدولة وإزالة التداخل في الاختصاصات المتشابهة، وفقاً لتصريحات وزير المالية السعودي، محمد الجدعان. وستستفيد الدولة من خفض النفقات التشغيلية والمصروفات الإدارية، وبالتالي، فإن هذا القرار يندرج في اطار خطة العمل التي اقرّتها ميزانية العام 2021، والتي تهدف إلى تنفيذ الاصلاحات الهيكلية الهادفة إلى رفع أداء الادارات الحكومية والعامة وخفض النفقات التشغيلية.

ووفقاً لميزانية المملكة، تعمل وزارة المالية على القيام بإصلاحات جوهرية تهدف إلى خفض نفقات الدولة بنحو 78 مليار ريال لتبلغ 990 مليار ريال في العام 2021.

وفي حال المؤسستين المعنيتين بإدارة أنظمة التقاعد للقطاعين العام والخاص في السعودية، فإن عملية الدمج تستهدف بالتأكيد تحقيق هذه الميزات، إلا أن قيام الصندوق المدمج قد تترتب عليه نتائج بعيدة على صعيد استراتيجية العمل واستثمار الأصول وتوظيف الثقل المالي الوازن للصندوق في الاقتصاد المحلي أو في تعزيز الحضور الاستثماري للمملكة في السوق الدولية.

خلفيات الدمج

وتمثل هذه العملية دمجاً للمؤسسة العامة للتقاعد التي تُعنى بنظام التقاعد لموظفي القطاع العام بالمؤسسة العامة للتأمينات الاجتماعية التي تعنى بالعاملين في القطاع الخاص، ويعني ذلك أن المؤسسة المدمجة ستُبقي فقط على اسم المؤسسة العامة للتأمينات والتي ستتولى في المستقبل القريب، وبعد استكمال عملية الدمج، صلاحيات ومهمات مؤسسة التقاعد.

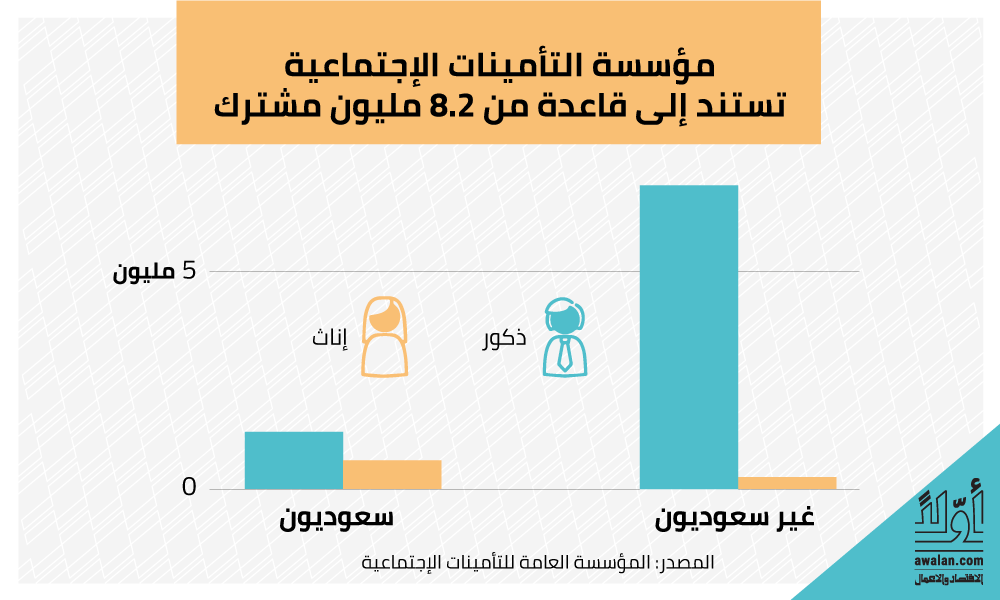

إن اتخاذ دمج المؤسستين شكْل استيعاب "التأمينات" لـ "التقاعد" له مبررات عدة، أولها يتعلق بالحجم، إذ إن التأمينات بحسب وزير المالية السعودي محمد الجدعان، تدير حسابات نحو 8.32 ملايين مشترك في مقابل 1.2 مشترك للمؤسسة العامة للتقاعد وفقاً لبيانات هذه الأخيرة، كما إن مؤسسة التأمينات معنية بمعاشات تقاعد العاملين في القطاع الخاص و أكثر من 80 في المئة من هؤلاء هم من العاملين الوافدين، كما إن التأمينات تمتلك حصصاً في 17 من الشركات والمصارف السعودية الكبرى في مقابل امتلاك مؤسسة التقاعد لحصص في 7 شركات مدرجة. وبالنظر لالتصاقها بحاجات القطاع الخاص فقد تمكنت "التأمينات" من تحقيق تطور مستمر في أجهزتها الإدارية وخدماتها ومنتجاتها، كما نجحت في تطوير ذراع استثمارية نشطة ساهمت في تحسين العائد على أصولها.

الآثار البعيدة لعملية الدمج

أحد الأمور التي حرصت الحكومة السعودية على تأكيدها هو أن دمج المؤسستين عملية إدارية بحيث لن ينجم عنها أي تغيير في حقوق المشتركين والتزاماتهم وشروط الاستفادة من خدمات التقاعد والتأمينات، وقد ساهم ذلك في تطمين المشتركين في المؤسستين. لكن عدا ذلك، فإن عملية الدمج واستيعاب "التأمينات" لـ التقاعد سيؤديان عبر مدة من الزمن، إضافة إلى تركيز ميزانية الصندوق المدمج والتوفير في عدد الفروع وفي أوجه عديدة من الإنفاق التشغيلي، إلى ولادة عملاق استثماري مع أصول تزيد على 250 مليار دولار، وهو ما سيضعه على لائحة أكبر 15 صندوق تقاعد في العالم، فما هي الخيارات التي قد تتخذها الإدارة الجديدة للصندوق الجديد وبصورة خاصة في مجال استثمار الأصول؟

من المهم التأكيد أولاً على أن صندوق التقاعد المدمج، يخضع في استراتيجية الاستثمار إلى القواعد العامة التي تلتزم بها عادة مختلف صناديق التقاعد والتي تشدد على حماية الأصول وتحقيق العائد المطلوب الذي يسمح بتسديد التزاماته الحاضرة والمستقبلية للمشتركين من دون الاضطرار الى اتخاذ مخاطر مبالغ فيها.

استثمارات خارجية محدودة

لذلك، وعلى الرغم من الموارد المالية الضخمة التي يتمتع بها، فإن صندوق التقاعد السعودي المدمج يتوقع أن يسلك في إدارة أصوله، النهج المعتمد من أكثر صناديق التقاعد المؤتمنة والتي تتبع استراتيجيات متنوعة. لكن القاسم المشترك بينها هو الاستثمار في الأدوات ذات العائد الثابت مثل سندات الخزينة أو بعض أسهم الشركات الكبرى ذات التاريخ الطويل من الربحية أو العقارات المنتجة لدخل أو غيرها من الأصول المنتجة.

وعلى الرغم من أن 35 في المئة من أصول المؤسسة مستثمرة في أصول خارجية وفق صحيفة الاقتصادية فإنها على الأرجح مستثمرة في أدوات مالية ذات عائد ثابت، وهو ما يظهر في كون المحفظة الخارجية تضم، محافظ أسهم قليلة.

جهاز استثماري ضخم

كذلك، إن قرار الدمج سيساهم في زيادة أصول الكيان الجديد وتوحيد الرؤى الاستثمارية وخلق قدرة أكبر على تنويع مصادر الدخل بما يخفف من المخاطر ويعزز المتانة المالية، وهي عوامل ستساهم بتحقيق أهداف الحماية الاجتماعية للمشمولين في المؤسستين ولمختلف شرائح المجتمع السعودي.

في موازاة ذلك، سينتج عن الدمج كيان استثماري ضخم يعتبر من أكبر الاجهزة الاستثمارية في سوق الأسهم السعودية إذ تقدّر أصوله بنحو 110 مليارات ريال، وهو ما يوازي 1.13 في المئة من القيمة السوقية لجميع الشركات المدرجة في السوق السعودية، وسيصبح الكيان الجديد المساهم الأبرز في عدد من الشركات المدرجة مثل البنك السعودي للاستثمار، إذ سترتفع نسبة الملكية إلى 30.6 في المئة أو بتروكيم (25 في المئة) أو التعاونية للتأمين (36.8 في المئة) وهو ما قد يدفع الادارة الجديدة إلى التخارج الجزئي من بعض الاستثمارات وزيادة الحصص في استثمارات أخرى بهدف زيادة التنويع في المحفظة وخفض نسبة التركز وعوامل المخاطرة.

ومن المتوقع أن تجري قيادة المؤسسة المدمجة إعادة تقييم شاملة لأوجه التشغيل ولاستراتيجيات الاستثمار تأخذ في الاعتبار أهمية تحقيق أفضل عائد على استثمارات المؤسسة العامة للتأمينات بهيكلها الجديد الذي يضم أصول صندوق التقاعد، إلا أنه من المتوقع أن تستمر المؤسسة في الاهتمام بالشركات السعودية المدرجة لكنها لن تكون على الأرجح طرفاً في الشركات المبتدئة أو المشاريع الكبرى والتي يحمل الاستثمار فيها مخاطر لا تنسجم مع فلسفة صناديق التقاعد.

في الوقت نفسه، فإن المؤسسة المدمجة وبسبب مواردها الكبيرة ستتوفر لها الخبرة -والرغبة -للتوسع بحذر في محفظة .استثمارات في الشركات الدولية الكبرى كما فعلت من قبل

| مساهمة المؤسسة العامة للتأمينات الاجتماعية والمؤسسة العامة للتقاعد في شركات تداول التي تتعدى 5 في المئة | ||

|---|---|---|

| المؤسسة العامة للتأمينات الاجتماعية | المؤسسة العامة للتقاعد | |

| البنك الأهلي السعودي | 5.81% | 7.4% |

| البنك السعودي للاستثمار | 16.56% | 13.99% |

| بتروكيم | 11.30% | 13.68% |

| الشركة التعاونية للتأمين | 17.88% | 18.89% |

| بنك الرياض | 16.72% | غير معلن |

| مصرف الراجحي | 5.86% | غير معلن |

| البنك السعودي البريطاني | 5.3% | غير معلن |

| البنك السعودي الفرنسي | 8.98% | غير معلن |

| البنك العربي الوطني | 7.21% | غير معلن |

| ينساب | 7.64% | غير معلن |

| شركة سابك للمغذيات الزراعية | 7.74% | غير معلن |

| شركة إتحاد إتصالات | 6.90% | غير معلن |

| مجموعة صافولا | 6.67% | غير معلن |

| إسمنت المنطقة الجنوبية | 10.87% | غير معلن |

| إسمنت ينبع | 7.42% | غير معلن |

| إسمنت القصيم | 10.14% | غير معلن |

| الخزف السعودي | 11.24% | غير معلن |

| المجموعة السعودية للاستثمار الصناعي | غير معلن | 8.96% |

| الشركة السعودية للصناعات الدوائية | غير معلن | 8.15% |

| شركة إسمنت المنطقة الشرقية | غير معلن | 5.75% |

| المصدر: تداول، "أوّلاً-الاقتصاد والأعمال" | ||

الأكثر قراءة

-

بلتون القابضة تعلن عن نتائج المرحلة الأولى من الاكتتاب في زيادة رأس المال

-

"إعمار للتطوير" الإماراتية: توزيعات أرباح نقدية بقيمة 2.7 مليار درهم عن 2024

-

"FDA" الأميركية تعتمد أول علاج لفرط الشهية لدى مرضى متلازمة "برادر-ويلي"

-

السعودية: الصادرات السلعية ترتفع 2.4%

-

البحرين: ارتفاع الإيرادات السياحية 13% في 2024