اندماج المصارف السعودية: حاجة أم فرصة؟

اندماج المصارف السعودية: حاجة أم فرصة؟

-

دائرة الأبحاث

دائرة الأبحاث

لم يعتد مساهمو البنوك في المملكة العربية السعودية على حالات اندماج او استحواذ كما هي الحال في البلدان المجاورة. فقد اقتصرت حالات الاندماج والاستحواذ تاريخيا على اثنتين فقط عامي 1997 و 1999 نتج عنهما في نهاية المطاف تأسيس مجموعة سامبا المالية. تفاجأ المستثمرون في العام 2017 بالإعلان عن مناقشات مبدئية بين بنكي ساب والأول من أجل دراسة جدوى الإندماج والتي استكملت بالإتفاق النهائي عام 2018 قبل الإعلان مجددا عن مناقشات الإندماج بين مصرفي الأهلي والرياض. ولكن ما الدافع وراء هذه القرارات خاصة وأن أرباح البنوك السعودية تشهد مرحلة نمو جيدة؟

عاملان أساسيان يحركان حالات الاندماج بشكل عام. يتجلى الأول بالتطلع الى خلق شركة أكبر حجما مما يساعد في زيادة الحصة السوقية والتوسع في قطاعات ودول جديدة. أمَا العامل الثاني فيتمثل بالسعي الي تشكيل كيان أقوى وأكثر تماسكا، خاصة في ظل الأوضاع الإقتصادية الصعبة. أمَا بالنسبة الى المصارف السعودية، فمما لا شك فيه أنها تتمتع بكفاءة مالية عالية وهي مع ذلك لا تزال تعمل على رفع قدراتها من أجل مواجهة التحديات المرتقبة، والتي تتمثل بما يلي:

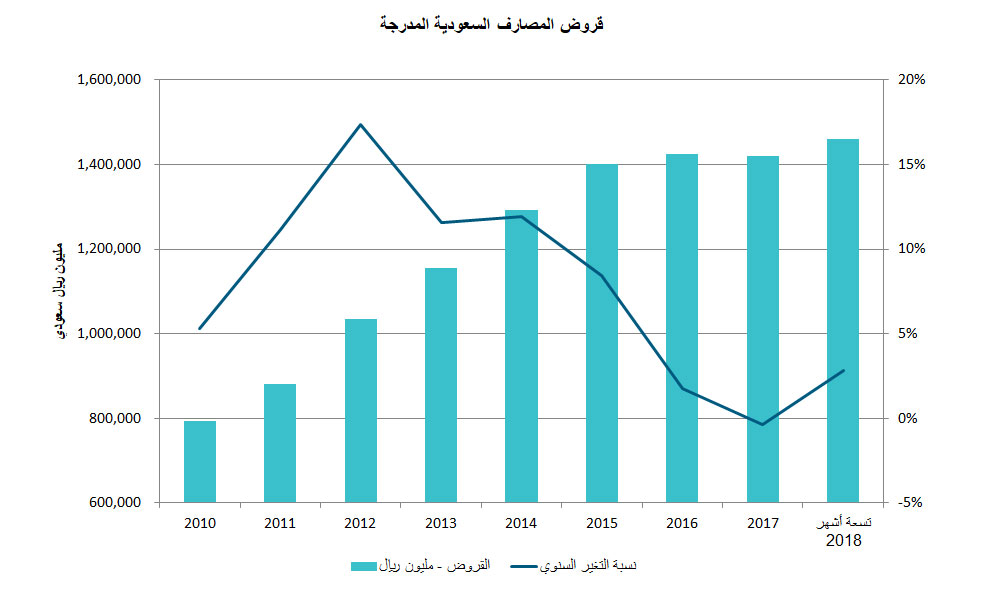

أولاً، زيادة المصاريف الناتجة عن إرتفاع تكلفة التمويل عالميا. فقد ارتفعت الفوائد اربع مرات في العام 2018 ويتوقع ارتفاعها ثلاث مرات في العام الحالي. وعلى الرغم من أن زيادة الفوائد تساعد العديد من البنوك السعودية في تحقيق أرباح اضافية كون أن لديها فجوة حساسية إيجابية (positive interest sensitivity gap) الا أن تباطؤ نمو القروض يضغط على البنوك من أجل تقليل الفوائد مما ينعكس سلبا على هامش صافي الفائدة وبالتالي على ربحية المصرف.

ثانيا، إرتفاع التكاليف المتعلقة بزيادة المخصصات المرتبطة بالقروض المتعثرة والزكاة. فقد تجاوز حجم مخصصات الأشهر التسعة الأولى من العام المنصرم عتبة 6 مليار ريال، في حين أن تأثير تسوية الزكاة بلغ أكثر من 11 مليار ريال سعودي والتي تمثل نسبة 3.2% من إجمالي حقوق المساهمين المجمعة. قد تضطر بعض البنوك الى زيادة رأسمالها عن طريق أسهم منحة أو أسهم حقوق أوَلية، كما قد يشكل هذا التطور حافزا من أجل دراسة احتمالية الاندماج.

- يعتبر بنك الراجحي من أكثر المتضررين إذ تبلغ تكلفة تسوية الزكاة 5.4 مليار ريال، مما يمثل 48% من مجموع التكليف للبنوك السعودية. من المتوقع أن ينجم عن ذلك إنخفاض نسبة الشريحة الأولى لرأس المال بنحو 220 نقطة أساس ولكن يبقى متينا عند 18.4%.

- لن يتحمل مصرف الإنماء أية تكاليف إضافية مرتبطة بتسوية الزكاة، في حين سيستفيد كل من بنكي الأهلي التجاري والعربي الوطني.

- لم تحدد بعد طريقة دفع هذه المستحقات ولكن نرجح أن تدفع على مراحل قد تمتد إلى 3 أو 5 سنوات.

- جميع البنوك السعودية ما تزال لديها نسبة الشريحة الأولى لرأس المال أعلى من الحد الأدنى الذي حُدد عند 10.5% وفقا لبازل 3، إلا أن مصرف البلاد لديه أدنى نسبة والتي تُقدّر أن تصل إلى 12.9% بعد الأخذ بعين الإعتبار تأثير الزكاة.

| تكلفة تسوية الزكاة على البنوك السعودية | ||||

| البنك | قيمة الزكاة مليون ريال | نسبة التأثير على حقوق المساهمين | قيمة التأثير على سعر السهم - ريال | نسبة الشريحة الأولى لرأس المال بعد الزكاة |

| الراجحي | -5,405 | -10.40% | -3.33 | 18.40% |

| سامبا | -1,816 | -4.20% | -0.91 | 21.30% |

| الفرنسي | -1,511 | -4.70% | -1.25 | 17.30% |

| ساب | -1,128 | -3.40% | -0.75 | 19.30% |

| الرياض | -787 | -2.00% | -0.26 | 16.10% |

| الإستثمار | -775 | -5.40% | -1.03 | 16.70% |

| الجزيرة | -551 | -4.70% | -0.67 | 21.70% |

| البلاد | -393 | -4.90% | -0.66 | 12.90% |

| الأول | -100 | -0.70% | -0.09 | 18.30% |

| الإنماء | 0 | 0.00% | 0 | 19.40% |

| الأهلي | 105 | 0.20% | 0.04 | 18.00% |

| العربي الوطني | 1,113 | 4.50% | 1.11 | 16.00% |

| القطاع | -11,248 | -3.20% | --- | 17.70% |

| المصدر: افصاحات المصارف المدرجة، أبحاث أولاً/ الإقتصاد والأعمال | ||||

ثالثا، تقوية التموضع الداخلي في ظل زيادة المنافسة بين البنوك المحلية واحتمال دخول لاعبين دوليين جدد الى السوق. على الرغم من عدم وجود أية أدلة مؤكدة، إلا أنَ نهج الإنفتاح الذي تتبعه المملكة وتصنيفها ضمن قائمة الأسواق الناشئة يشجع ويسهّل دخول بنوك عالمية الى أسواقها.

وبالتالي، فإن اندماج البنوك السعودية، رغم الاقرار بمتانة وضعها الحالي، يعتبر خطوة استباقية لا بد منها للحفاظ على وضعها الصلب لا وبل قوة دعم جديدة للنهوض بهذا القطاع العملاق للعب دور إقليمي ودولي بارز، بعد الأخذ بعين الإعتبار الإيجابيات الناتجة عن ذلك، ومن أبرزها:

- التناغم مع رؤية الحكومة بخلق مصارف تشكل نواة ما يمكن أن تكون عليه بنوك العام 2030، والإستفادة من برامج الدعم الحكومية خاصة المتعلقة بالشركات القيادية مما يخول المصارف المحلية من الإنتقال الى الأسواق العالمية للتماشي مع الوجود الإقتصادي الفعّال في جميع القارات والتي تعكسه قوة الاستثمارات المباشرة والوجود السياحي والطلابي. فعلى سبيل المثال، بلغ حجم الإنفاق السياحي خارج المملكة للمواطنين السعوديين 78 مليار ريال في العام 2017، في حين بلغ حجم الاستثمارات خارجيا 21 مليار ريال.

- مجاراة التوجه الإقليمي باللجوء إلى صفقات الدمج أو الإستحواذ من أجل خلق كيانات قادرة على المنافسة إقليميا وعالميا. فقد لجأت عدة شركات إلى الإندماج مؤخرا ولعل أبرز عملية كانت اندماج بنك الخليج الأول وبنك أبوظبي الوطني ليشكلا ثاني أكبر مصرف خليجي. وكذلك، من شأنها أن تمثل صفقة اندماج مصرفي الأهلي والرياض واحدة من أكبر الصفقات في المنطقة ينتج عنها خلق ثالث أكبر مصرف خليجي. وبشكل عام، فقد تخطى عدد صفقات الدمج أو الإستحواذ في منطقة الشرق الأوسط وشمال أفريقيا370 صفقة في الأشهر التسعة الأولى من العام 2018 بقيمة 25 مليار دولار أمريكي.

- تقليل المصاريف الإدارية والتشغيلية مما يؤدي إلى إرتفاع أرباح المساهمين. فقد استهدفت عملية الإندماج بين مصرفي ساب والأول تقليل المصاريف بنسبة تتراوح بين 10% و15% رغم عدم السعي إلى تسريح الموظفين بصورة إجبارية. من المتوقع أن تصل هذه النسبة إلى 25% في حال تم صرف موظفين كما توقع المسؤولون عن دمج بنك أبو ظبي الوطني وبنك الخليج الأول.

- تخفيض تكلفة التمويل بخلق كيان أكبر حجما لديه نسبة خطورة أقل نظرًا لوجود عدد أكبر من القروض ذات المخاطر المتشابهة، وهذا من شأنه أن يساعد البنوك على زيادة تمويلها للقطاع الخاص متماشيا مع رؤية المملكة 2030 لدعم هذا القطاع والنهوض به.

- تنويع مصادر الدخل من خلال الدخول إلى قطاعات جديدة مما يؤدي أيضا إلى خفض نسبة الخطورة على الكيان الجديد. فعلى سبيل المثال لا الحصر، من المتوقع أن يستفيد بنك ساب من الحصة السوقية المهمة في قطاع التجزئة لبنك الأول والذي يركز على شريحة العملاء السعوديين وخاصة موظفي القطاع العام في حين يركز بنك ساب على خدمة العملاء الأجانب.

- إرتفاع حصة الكيان الجديد في مؤشرات الأسهم العالمية خاصة بعد انضمام السوق السعودي إلى مؤشرات الدول الناشئة مما ينتج عنه زيادة نسبة تدفق رأس المال الأجنبي والذي يؤدي عادة إلى إرتفاع سعر السهم.

في المقابل، لا تخلو عمليات الدمج من بعض المخاوف خاصة لجهة القدرة على الإبقاء على الموظفين وعدم صرفهم إجباريا. فدائما ما يعتبر تخفيض التكليف الإدارية والأجور من أبرز أهداف عملية الدمج. أما بالنسبة للمصارف السعودية، فإن التحدي الأكبر يكمن في المحافظة على الموظفين السعوديين كون أن نسبة السعودة تقارب 95% لمعظم البنوك. فعلى سبيل المثال، لدى كل من بنك الأهلي والرياض شبكة فروع كبيرة (401 فرع للأهلي و 340 فرع للرياض) وتواجد مشترك في عدد كبير من النقاط مما قد يؤدي إلى تقليص عدد الفروع وما يتبعه من خفض عدد الموظفين في الفروع المغلقة والإدارة العامة. يبلغ متوسط عدد الموظفين في الفرع الواحد 19موظفا فإذا تقرر غلق 100 فرع مثلا، فقد يخسر قرابة 1900 عامل وظائفهم.

أضف على ذلك، قد ينتج عن الصفقات الكبرى بعض الإضرار التي قد تلحق بمصالح صغار المستثمرين أو تعديلات محاسبية قد تؤدي إلى إنخفاض الشريحة الأولى لرأسمال البنك الجديد كما ذكر البيان الرسمي الصادر عن اندماج مصرفي ساب والأول. كذلك هنالك صعوبات مرتبطة بعدم تأقلم العاملين مع البيئة الجديدة بما فيهم المدراء التنفيذيين مما يؤثر على استراتيجية الكيان الجديد وقد تؤدي لاحقا إلى إنسحاب أحد الطرفين من عملية الدمج. هذه الحالات يمكن تفاديها في حال إتفاق كلا الطرفين على استراتيجية عمل لا تقتصر فقط على خلق كيان أكبر حجما بل تتعداه إلى وضع أهداف طويلة الأمد والتطلع الى الإيجابيات والفرص الناجمة عن عملية الدمج كما سبق وذكرناه في سياق هذا التقرير. فضلاَ عن ذلك، قد يسهّل وجود مساهمين مشتركين نجاح أي عملية دمج خاصة بعد التحقق من جدواها الإقتصادية، كما هو الحال في القطاع المصرفي السعودي.

| كبار المستثمرين في المصارف السعودية | |||

|---|---|---|---|

| المصرف | جهات حكومية وشبه حكومية | كبار المستثمرين من القطاع الخاص (يملك كل مستثمر حصة تفوق 5%) | حصص المستثمرين بنسبة تقل عن 5% |

| الأهلي | 65% | 0% | 35% |

| الراجحي | 10% | 0% | 90% |

| الأول | 10% | 62% | 28% |

| ساب | 10% | 62% | 28% |

| البلاد* | 0% | 53% | 47% |

| الإنما | 26% | 0% | 74% |

| السعودي الفرنسي** | 13% | 41% | 46% |

| الرياض | 48% | 17% | 36% |

| سامبا | 50% | 0% | 50% |

| العربي الوطني** | 11% | 56% | 33% |

| الجزيرة | 0% | 7% | 93% |

| الاستثمار | 35% | 7% | 58% |

| المصدر: تداول | |||

*يملك خالد عبد الرحمن صالح الراجحي وعبد الرحمن عبد العزيز الراجحي مجموع ما نسبته 17.1% من بنك البلاد.

** تملك شركة راشد عبد الرحمن الراشد حصة 9.83% في البنك السعودي الفرنسي و حصة 9.96% في البنك العربي الوطني.

الأكثر قراءة

-

رابطة "الإمارات للفرانشايز" تحصل على الاعتراف الرسمي من المجلس العالمي للفرانشايز

-

بلتون القابضة تعلن عن نتائج المرحلة الأولى من الاكتتاب في زيادة رأس المال

-

"إعمار للتطوير" الإماراتية: توزيعات أرباح نقدية بقيمة 2.7 مليار درهم عن 2024

-

"FDA" الأميركية تعتمد أول علاج لفرط الشهية لدى مرضى متلازمة "برادر-ويلي"

-

السعودية: الصادرات السلعية ترتفع 2.4%