أرابتك القابضة: قصة الصعود والهبوط

أرابتك القابضة: قصة الصعود والهبوط

2.4 مليار دولار الالتزامات المتداولة الواجب سدادها والانقاذ يتطلب رفع رأس المال إلى 1.4 مليار دولار

-

بيروت - خاص - "أوّلاً - الاقتصاد والأعمال"

بيروت - خاص - "أوّلاً - الاقتصاد والأعمال"

أعاد قرار الجمعية العمومية لشركة أرابتك القابضة باعتماد خيار التصفية تسليط الضوء على الأسباب التي تقف خلفه، خصوصاً أنه طال واحدة من أعرق شركات الامارات والمنطقة في مجالها، كما إن مثل هذا القرار يسلط الضوء على نماذج عمل شركات المقاولات في المنطقة، خصوصاً وأن التحديات التي واجهتها أرابتك القابضة، كانت مماثلة لظروف مشابهة واجهت شركات مقاولات عدة في المنطقة.

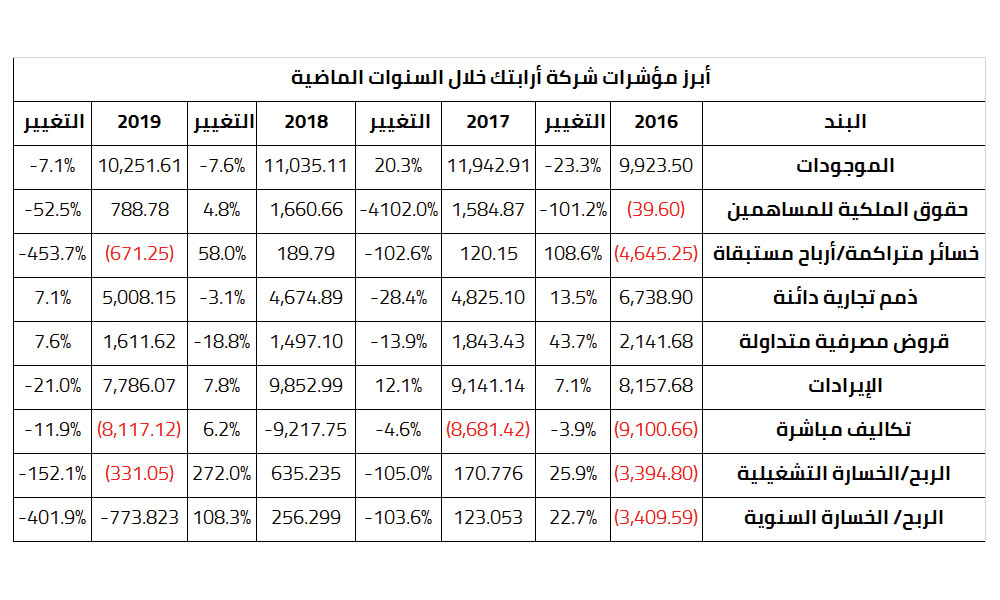

وسجلت أرابتك القابضة خلال السنوات القليلة الماضية ارتفاعاً في تكلفة العقود بمعدلات فاقت الإيرادات ونتج عن ذلك ارتفاع مستمر في الخسائر المتراكمة، في حين أن عملية إعادة الهيكلة لم تنجح في وضع المجموعة على المسار الصحيح، وقد بلغت المطلوبات المتداولة والالتزامات الواجبة السداد خلال عام نحو 9.12 مليارات درهم (2.4 مليار دولار).

ارتبطت أرابتك بأشهر المشاريع العقارية في دولة الإمارات

قبل أن تواجه تراجعاً في السيولة نتج عن أسباب عدة مرتبطة بالقطاع

أرابتك ومعالم الإمارات

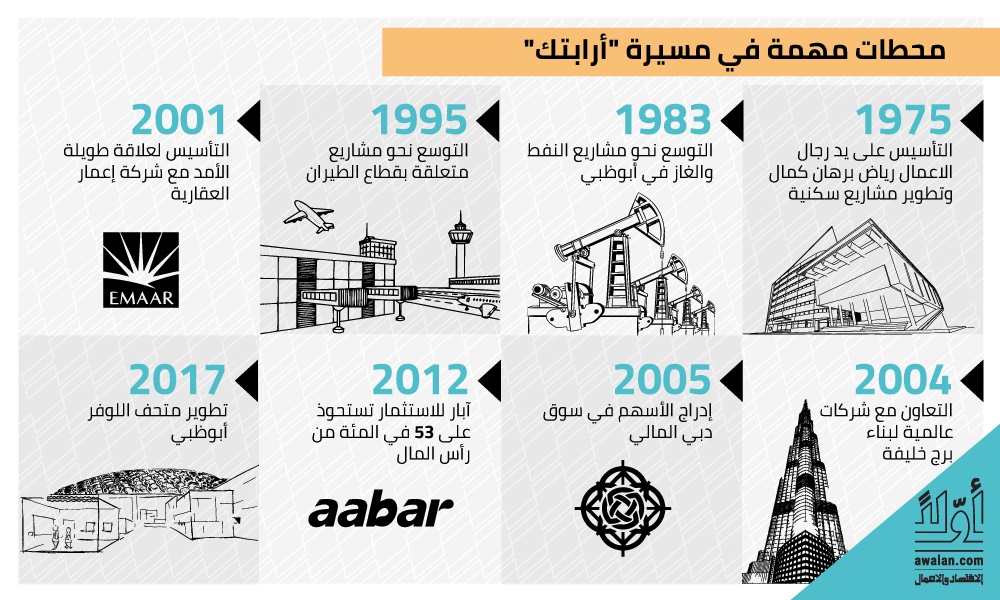

شكلت أرابتك القابضة من العام 2000 قصة نجاح حقيقية في قطاع المقاولات في دولة الإمارات، وأصبحت الشركة من الأضخم في المنطقة، وتجلت تلك النجاحات في تحول أرابتك القابضة إلى لاعب رئيسي في القطاع عبر تنفيذها مشاريع ضخمة شكلت معالم دولة الإمارات الرئيسية كما هي الحال مع مشروع برج خليفة في إمارة دبي ومتحف اللوفر في أبوظبي وغيرها من المشاريع، واستمرت رحلة النجاح حتى أزمة 2009 والتراجع الكبير الذي عصف بسوق العقار والبناء خصوصاً في دبي والامارات حيث كانت تتركز غالبية أعمال الشركة.

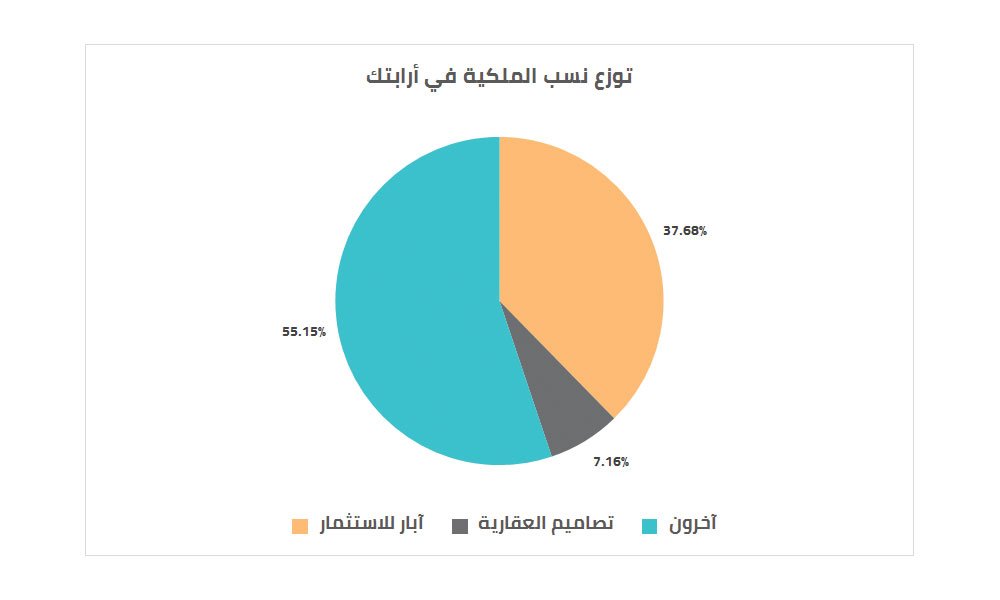

وفي العام 2012، أصبحت أرابتك القابضة إحدى الشركات التابعة لشركة آبار للاستثمار الحكومية، واستحوذ الكيان الحكومي في مرحلة أولى على نحو 53 في المئة من رأس المال، مقابل تقلص نسبة مساهمة المؤسس رياض كمال، ولتتحول آبار إلى مساهم رئيسي في أرابتك، وكان من المتوقع أن يؤسس هذا التطور لنقلة نوعية في مسيرة المجموعة ويقودها إلى نجاحات جديدة، نظراً إلى حجم الفرص المفترض أن يتوفر أمامها، لكن الشركة عانت من مشكلات ادارية أدت إلى تغييرات متواصلة في الادارة، اذ تعرضت الى انتكاسة في العام 2014 ادت الى اقالة الرئيس التنفيذي حسن اسميك الذي تشير بعض المصادر الى تحمّله مسؤولية استمرار الشركة بالتراجع.

2015 عام التحول في مسيرة أرابتك

مع تسجيل خسائر بقيمة 2.2 مليار درهم

تبدّل الظروف

هذه المعطيات الايجابية، لم تعف أرابتك القابضة من مواجهة تحديات مالية واضحة على وقع التراجعات التي شهدها قطاع العقار في الإمارات والمنطقة، والذي ترافق في المقابل، مع توسع الشركة في المشاريع والاقتراض، مقابل انخفاض السيولة الناتجة عن المشاريع المسندة إليها. وبالعودة إلى الأداء المالي لمجموعة أرابتك القابضة، شكل العام 2015 عام التحول نحو النتائج السلبية في مسيرة "أرابتك"، إذ سجلت الشركة 2.258 مليار درهم خسائر مدفوعة بشكل أساسي بتراجع الإيرادات إلى نحو 7.25 مليارات درهم بتراجع يزيد على 12 في المئة وكذلك ارتفاع التكاليف المباشرة للعقود إلى 8.6 مليارات درهم بزيادة 17 في المئة، بالتزامن مع تضخم بند الخسائر المتراكمة.

واستمر الأداء السالب في العام التالي، حيث شهد العام 2016 تسجيل بند حقوق الملكية العائدة للمساهمين خسائر بقيمة 39.6 مليون درهم مقارنة مع 3.36 مليارات درهم في العام 2015، فيما تضاعفت الخسائر المتراكمة إلى 4.6 مليارات درهم بزيادة نحو 108 في المئة.

وفي العام 2017، لجأت الشركة إلى خيار زيادة رأس المال لإطفاء الخسائر المتراكمة، حيث جرت زيادة رأس المال بنحو 1.5 مليار درهم من خلال إصدار أسهم جديدة بسعر درهم للسهم، ومن ثم جرى خفض رأس المال عبر إلغاء 4.615 مليارات سهم.

وقد استمر التراجع في الأداء المالي على مدى السنوات القليلة الماضية، حيث بلغت إيرادات الشركة نحو 3.036 مليارات درهم بتراجع نحو 27.8 في المئة، وقد جاءت تداعيات فيروس كورونا لتفاقم التداعيات، وعلى اثر الخسائر المتراكمة، جاء قرار الجمعية العمومية باعتماد خيار التصفية، ولاسيما وأن أي عملية انقاذ كانت تتطلب رفع رأس المال من 1.5 إلى 5.3 مليارات درهم (1.4 مليار دولار).

خطوات منتظرة

وينتظر أن يجري استكمال قرار الجمعية العمومية بالتصفية بوضع خريطة طريق حول الخطوات التي سيجري اتخاذها مستقبلاً للوفاء بالتزامات الشركة سواء من خلال تصفية الأصول التابعة لها، إذ تملك أربتك نحو 25 شركة تابعة. وبخلاف ما حصل في تجربة أن أم سي للرعاية الصحية، وعلى الرغم من الاختلاف في حجم المديونيات بين النموذجين، فقد سارعت المصارف الإماراتية والخليجية للإفصاح عن حجم انكشافها على الشركة، في حين أن أسماء المصارف المنكشفة وحجم هذا الانكشاف بقيا حتى الآن في دائرة التكهنات في حالة أرابتك.

كيف سيجري التصرف بالأصول

وماذا عن الانكشاف المصرفي للقروض البالغة 1.8 مليار درهم

قطاعان في دائرة الضوء

من جهة أخرى، يترك قرار تصفية أرابتك القابضة تداعيات على القطاعين المصرفي والعقاري على وجه التحديد. وتظهر ميزانية العام الماضي أن إجمالي القروض المصرفية المترتبة على الشركة (متداولة وغير متداولة) تبلغ نحو 1.809 مليار درهم (492.5 مليون دولار) وهي عبارة عن قروض قصيرة وطويلة، يضاف إليها ذمم مترتبة عليها لصالح موردين بنحو 5.008 مليارات درهم.

ماذا عن النموذج؟

وتعيد الظروف التي واجهتها أرابتك القابضة التذكير بملفات شركات عاملة في القطاعات نفسها على مستوى المنطقة. فقبل نحو عام توصلت مجموعة الجابر الإماراتية الى اتفاقية إعادة هيكلة ديون بقيمة 1.5 مليار دولار مع مصارف عدة مع تمديد أجل استحقاق بعضها إلى العام 2026.

بدورها، تواجه "دريك آند سكل" المتخصصة في أعمال الهندسة الكهربائية والميكانيكية تحديات مالية اتضحت معالمها في العام 2016، وبلغت خسائرها المتراكمة حتى العام الماضي نحو 4.5 مليارات درهم (1.22 مليار دولار) متجاوزة 5 أضعاف رأسمالها، فيما لم تكن مجموعة بن لادن السعودية أحسن حال التي بدورها تواجه مستقبلاً غامضاً على الرغم من دخول الحكومة السعودية مساهماً رئيسياً فيها. وتطرح مثل هذه الحالات تساؤلات حول مدى تطبيق معايير الحوكمة وإدارة المخاطر والتوسع غير المدروس في المشاريع وما يعنيه من توسع في الإقراض وتراكم في الالتزامات.

شركات

مؤسسات

أشخاص

الأكثر قراءة

-

أرباح "سبكيم" السعودية تتراجع 64% خلال 2024

-

أرباح "جلفار" الإماراتية ترتفع إلى 144.7 مليون درهم في 2024

-

رابطة "الإمارات للفرانشايز" تحصل على الاعتراف الرسمي من المجلس العالمي للفرانشايز

-

"إعمار للتطوير" الإماراتية: توزيعات أرباح نقدية بقيمة 2.7 مليار درهم عن 2024

-

السعودية: الصادرات السلعية ترتفع 2.4%