مشروع إندماج مصرفي الأهلي والرياض

مشروع إندماج مصرفي الأهلي والرياض

خارطة الطريق المرتقبة من الإعلان إلى التقييم

-

دائرة الأبحاث

دائرة الأبحاث

في 24 ديسمبر 2018، أعلن كل من البنك الأهلي التجاري وبنك الرياض عن بدء مناقشات مبدئية لدراسة الاندماج علماً أن الدخول في هذه المناقشات لا يعني بالضرورة أن عملية الاندماج سوف تتم. أما حال تم الاتفاق، فسيخضع ذلك لما يلي:

- شروط وموافقات الجهات الرقابية المعنية في المملكة العربية السعودية المتمثلة بشكل اساسي بمؤسسة النقد العربي السعودي وهيئة سوق المال في فترة لاحقة.

- موافقة الجمعية العامة غير العادية لكلا البنكين. ستكون صفقة الاندماج خاضعة لموافقة المساهمين المستقلين وغير المستفيدين الذين يمثلون 75% من الأسهم الممثلة في اجتماعي الجمعية العامة غير العادية للبنك الأهلي التجاري وبنك الرياض.

المحرك

تتعدد الدوافع المحركة لهذه العملية، ويمكن تلخيصها بالتالي:

- الإندماج مع رؤية المملكة 2030 بخلق أحد أكبر المصارف الخليجية بحصة سوقية متوقعة أن تزيد عن 15% من مجموع القروض في حين يقدر ان يبلغ حجم الموجودات للبنك الجديد بحدود 660 مليار ريال محتلا المركز الثالث خليجيا.

- رفع الحصة السوقية داخل المملكة إلى 29% من مجمل القروض المقدمة من البنوك وكذلك من مجموع الودائع، متقدما بأكثر من 195 مليار ريال عن أقرب منافسيه.

| حصة المصارف من القروض والودائع | ||

| البنك | القروض | الودائع |

| الأهلي | 19.00% | 19.40% |

| الرياض | 10.20% | 9.50% |

| الأهلي - الرياض بعد الإندماج | 29.20% | 29.00% |

| ساب | 8.00% | 7.70% |

| الأول | 4.30% | 3.90% |

| ساب - الأول بعد الإندماج | 12.40% | 11.60% |

| الراجحي | 16.70% | 17.30% |

| سامبا | 8.10% | 10.10% |

| الفرنسي | 8.80% | 8.80% |

| العربي الوطني | 8.50% | 7.80% |

| الإنما | 5.90% | 5.40% |

| الإستثمار | 4.20% | 3.80% |

| البلاد | 3.50% | 3.30% |

| الجزيرة | 2.80% | 3.00% |

| المصدر: البيانات المالية للمصارف المدرجة | ||

- تنويع قاعدة العملاء وقدرة أكبر على المنافسة خاصة في قطاع القروض المقدمة للأفراد والذي يسيطر عليه مصرف الراجحي بحصة سوقية تصل إلى 35% في حين من المتوقع أن يسيطر البنك الجديد على حصة 29% من هذا قطاع محتلا المركز الثاني. كذلك، فقد يتمكن المصرف الدامج أيضا من استقطاب عملاء جدد مما يخوله زيادة حصته السوقية.

- تخفيض المصاريف التشغيلية من خلال رفع كفاءة القوى العاملة، تحسين البنى التحتية والقوّة التفاوضية، تخفيض تكلفة التمويل، إضافة إلى تقليص المصاريف التسويقية. فعلى سبيل المثال، استهدف اندماج بنكي ساب والأول تقليل المصاريف بنسبة تتراوح بين 10% و 15%.

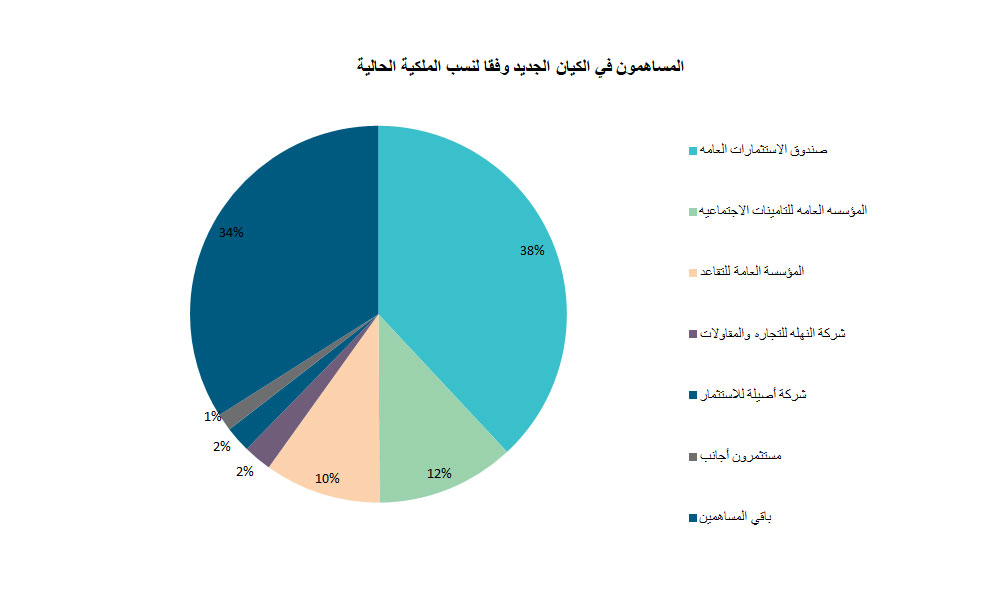

- وجود مساهمين مشتركين إذ يملك كل من صندوق الاستثمارات العامة والمؤسسة العامة للتقاعد والمؤسسة العامة للتأمينات الاجتماعية قرابة 65% و48% من البنك الأهلي التجاري وبنك الرياض، على التوالي.

| كبار المساهمين قبل الإندماج | |||

|---|---|---|---|

| صندوق الاستثمارات العامة | المؤسسة العامة للتأمينات الاجتماعية | المؤسسة العامة للتقاعد | |

| بنك الأهلي التجاري | 44.3% | 10.0% | 10.3% |

| بنك الرياض | 21.8% | 16.7% | 9.3% |

| المصدر: تداول | |||

التحديات والمخاطر

على الرغم من هذه الدوافع الإيجابية، إلا أن عملية الإندماج لا تخلو من بعض التحديات ولعل أبرزها المحافظة على الموظفين.

- يبلغ عدد موظفي البنكين أكثر من 14300 موظفا ويمثل السعوديون نسبة 94% منهم، حسب تقارير مجلس الإدارة السنوية.

- يبلغ عدد موظفي البنك الأهلي التجاري قرابة ثمانية ألاف موظف ويمثل السعوديون نسبة 95% منهم.

- يبلغ عدد فروع البنكين 741 فرعا، للبنك الأهلي التجاري 401 فرع منها.

من أجل إستخلاص الفائدة القصوى من عملية الإندماج، عادة ما تعمد الإدارة الجديدة إلى تقليص عدد الوظائف في الإدارة العامة ودمج الفروع القريبة من بعضها البعض.

- يبلغ متوسط عدد الموظفين في الفرع الواحد 19موظفا.

- على سبيل المثال، إذا تقرر غلق 100 فرع في فترة 3 سنوات تلي عملية الدمج، فقد يخسر قرابة 1900 عامل وظائفهم.

تجدر الإشارة أن كِلَيْ البنكين أعلنا "أنه ليس من المتوقع أن ينجم عن عملية الاندماج في حال إتمامها تسريح الموظفين السعوديين بصفة إجبارية." إلا أنه عادة ما تلجأ الشركات المندمجة إلى تقديم بعض الإغراءات المادية للموظفين لتحفيزهم على التقاعد المبكر. في هذه الحال، يتحمل البنك أعباء مالية تقيد على أنها مصاريف لمرة واحدة على قائمة الدخل في حين أنه سيوفر مستقبلا مصاريف توازي رواتب وأجور الموظفين المصروفين مما ينعكس على تحسين نسب الربحية في السنوات القادمة.

إضافة إلى ذلك، تترافق عملية التقييم من أجل الإندماج مع بعض التعديلات المحاسبية والتي قد تؤدي إلى انخفاض في حقوق المساهمين أو نسبة الشريحة الأولى لرأس مال البنك الجديد.

التقييم

في حال الإتفاق النهائي والتي من المتوقع أن تستمر لنحو 18 شهرا، ستستكمل عملية الإندماج وفقا لأحد الخيارين التاليين:

- دمج أصول وأعمال البنكين ونقل جميع أصول وإلتزامات بنك الرياض إلى البنك الأهلي التجاري والذي سيستمر بالعمل تحت ذات الإسم. إذا حدث هذا، فسيستمر البنك الأهلي التجاري في الوجود، أما بنك الرياض فستلغى جميع أسهمه، وسيقوم البنك الأهلي بإصدار أسهم جديدة لمساهمي بنك الرياض.

- خلق كيان جديد بإسم مختلف والذي نتوقع أن يتماشى مع طموح المجموعة الجديدة للعب دور بارز في رؤية المملكة 2030.

أما التقييم في هذه الصفقات فعادة ما يرتكز على سعر إقفال أسهم البنكين في الفترة التي تسبق تاريخ الإعلان عن الإتفاق النهائي (إما سعر الإقفال في اليوم الذي سبق الإعلان أو معدل السعر لفترة معينة قد تكون ستة أشهر مثلا). حتى الان، لم يتوصل الجانبان إلى هكذا إتفاق ولكن إذا إعتبرنا أن تاريخ إعلان بدء المفاوضات هو تاريخ الإتفاق (على سبيل الإيضاح)، فإن عملية التسعير ستكون كالاتي:

- تحديد قيمة كل بنك وفقا لسعر الإقفال في يوم 23 ديسمبر 2018، أي اليوم الذي سبق الإعلان. وبالتالي سيبلغ صافي قيمة البنك الأهلي التجاري 140.9 مليار ريال في حين سيبلغ صافي قيمة بنك الرياض 54.0 مليار ريال.

- ستتغير حصص المساهمين في المجموعة الجديدة لتصبح كما يلي (إذا افترضنا نسب التملك الحالية).

توزيعات الأرباح

ينتهج المصرفين سياسات توزيع أرباح متشابهة تتمثل بما يلي:

- نسبة توزيع الأرباح على المساهمين تتراوح بين 50% و60% من صافي الدخل.

- يتم توزيع الأرباح بشكل نصف سنوي.

في حال إتمام عملية الدمج، فمن المتوقع الإبقاء على هذه السياسة دون حصول تغيرات جوهرية.

التحليل المالي للكيان الجديد

ستشمل البيانات المالية للسنة الأولى بعد الإندماج أعباء مالية مرتبطة بالتالي:

- شطب بعض القروض المتعثرة.

- شطب خسائر غير محققة من إنخفاض قيمة بعض الإستثمارات.

- إرتفاع مصاريف الأجور في حال قررت الإدارة الجديدة تقديم حوافز مالية لبعض الموظفين على الإستقالة.

في المقابل، قد يستفيد البنك الجديد من إعادة تقييم مربحة لبعض الأصول والتي كانت لا تزال تدوّن وفقا لقيمتها الدفترية في حين أن قيمتها السوقية أصبحت أعلى.

أما على المدى المتوسط، فسيستفيد المساهمون في كلا البنكين من عملية الإندماج إذا تمكنت الإدارة الجديدة من تحقيق النتائج المرجوّة. فعلى صعيد الأرباح، سيكون بنك الرياض المستفيد الأكبر كون أن لديه هوامش ربحية أقل كما يظهره الجدول التالي. أما على صعيد الإنتاجية، فسيتمكن البنك الأهلي من خفض نسبة القروض المتعثرة وإستغلال أمثل للموجودات. وبالتالي، نتوقع أن يتمتع الكيان الجديد بمركز مالي أقوى وقدرة على زيادة الأرباح، مستفيداً مما يلي:

- خفض تكلفة التمويل بواقع 50 نقطة أساس.

- تقليل إجمالي المصاريف بنحو 10%.

- القدرة على زيادة نسبة القروض من الودائع لتبلغ 86% وبالتالي تشغيل أمثل للموجودات.

- إرتفاع هوامش الربحية إلى مستوى قياسي جديد، كما يظهره الجدول التالي.

- تحقيق عائد أكبر للمساهمين يُقدَّر بنحو 110 نقاط أساس.

| المعلومات المالية الافتراضية للبنك الجديد | ||||

| مليون ريال باستثناء النسب المئوية | الرياض | الأهلي | مجموع البنكين | النتائج الافتراضية المرجوة من الإندماج |

| دخل العمولات الخاصة | 7,425 | 17,145 | 24,570 | 24,570 |

| مصاريف العمولات الخاصة | -1,490 | -3,484 | -4,974 | -4,949 |

| نسبة المصاريف من الدخل | -20.10% | -20.30% | -20.20% | -20.10% |

| صافي دخل العمولات الخاصة | 5,935 | 13,661 | 19,596 | 19,621 |

| إجمالي دخل العمليات | 8,125 | 18,345 | 26,470 | 26,603 |

| رواتب ومصاريف للموظفين | -1,573 | -3,266 | -4,839 | -4,355 |

| إيجارات ومصاريف المباني | -320 | -771 | -1,092 | -764 |

| مخصص خسائر التمويل | -1,227 | -1,864 | -3,091 | -3,246 |

| إجمالي المصاريف | -4,202 | -8,392 | -12,595 | -11,335 |

| صافي دخل العمليات | 3,923 | 9,953 | 13,876 | 15,268 |

| هامش صافي دخل العمليات | 48.30% | 54.30% | 52.40% | 57.40% |

| دخل أو مصاريف متنوعة | 23 | -151 | -128 | -128 |

| صافي دخل السنة | 3,946 | 9,802 | 13,748 | 15,140 |

| هامش صافي الدخل | 48.60% | 53.40% | 51.90% | 56.90% |

| إجمالي التمويل | 140,923 | 256,035 | 396,958 | 400,927 |

| القروض غير العاملة | 1,412 | 4,769 | 6,181 | 6,243 |

| نسبة القروض غير العاملة | 1.00% | 1.90% | 1.60% | 1.60% |

| الموجودات | 216,282 | 443,866 | 660,148 | 664,109 |

| ودائع العملاء | 154,366 | 308,942 | 463,308 | 465,624 |

| نسبة القروض من الودائع | 91.30% | 82.90% | 85.70% | 86.10% |

| المطلوبات | 177,659 | 379,590 | 557,249 | 559,478 |

| إجمالي حقوق المساهمين | 38,623 | 64,276 | 102,899 | 104,630 |

| العائد على الموجودات | 1.80% | 2.20% | 2.10% | 2.30% |

| العائد على حقوق المساهمين | 10.20% | 15.20% | 13.40% | 14.50% |

| المصدر: البيانات المالية للمصارف المدرجة لعام 2017، أبحاث أولاً/ الإقتصاد والأعمال | ||||

الأكثر قراءة

-

رابطة "الإمارات للفرانشايز" تحصل على الاعتراف الرسمي من المجلس العالمي للفرانشايز

-

بلتون القابضة تعلن عن نتائج المرحلة الأولى من الاكتتاب في زيادة رأس المال

-

"إعمار للتطوير" الإماراتية: توزيعات أرباح نقدية بقيمة 2.7 مليار درهم عن 2024

-

"FDA" الأميركية تعتمد أول علاج لفرط الشهية لدى مرضى متلازمة "برادر-ويلي"

-

السعودية: الصادرات السلعية ترتفع 2.4%